Optimismus zum Jahresende?

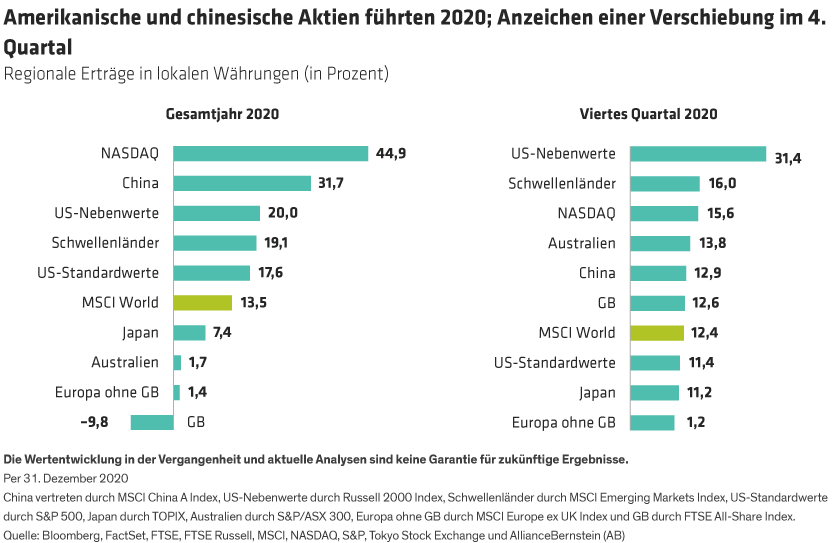

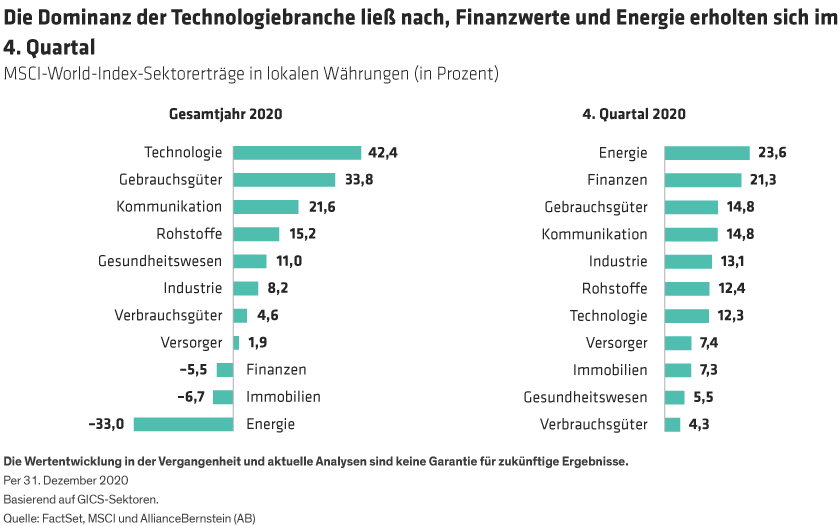

Gegen Ende des Jahres 2020 begannen sich die Dinge zu ändern. Auch wenn das Virus weiterhin einen schrecklichen menschlichen Tribut forderte, überzeugten Nachrichten über COVID-19-Impferfolge die Anleger, dass die Pandemie im Laufe des Jahres 2021 enden könnte. Infolgedessen kam es seit November zu einer Rallye bei Substanzaktien, die von der Hoffnung auf eine breitere Erholung des BIP-Wachstums angetrieben wurde. Aktien von Energieunternehmen, Banken und kleineren Unternehmen im Allgemeinen erholten sich stark.

Die Ertragsmuster im vierten Quartal unterschieden sich deutlich vom Rest des Jahres. Obwohl es noch zu früh ist, um zu sagen, ob diese Trends anhalten werden, sind die Marktbewegungen seit November eine wichtige Erinnerung daran, dass Umkehrungen in den Aktienertragsmustern über verschiedene Stile, Sektoren, Marktkapitalisierungen und Regionen hinweg schnell erfolgen können. Anleger sollten daher wachsam bleiben.

Drei Phasen der Erholung nach einer Pandemie

Wie also sollten sich Anleger für das Jahr 2021 positionieren? Beginnen Sie damit, einen möglichen Kurs für die potenzielle konjunkturelle Erholung zu skizzieren, die die Markttrends prägen wird. Wir sehen den Aufschwung in drei Phasen.

Phase 1 wird durch ein Gerangel zwischen zwei gegensätzlichen Entwicklungen gekennzeichnet sein. In den nächsten Monaten werden die Anleger gefordert sein, ermutigende Nachrichten über Impfstoffe und deren Potenzial, die Erholung voranzutreiben, gegen schwierige Nachrichten abzuwägen, da sich das Virus durch einen harten Winter in der nördlichen Hemisphäre weiter ausbreitet – und mutiert – und die Volkswirtschaften weiter schädigt.

In Phase 2, wenn die weltweite Einführung von Impfstoffen beginnt, die Pandemie einzudämmen, und die Verbraucher aufgeschobene Ausgaben tätigen, sollten viele Unternehmen unserer Meinung nach eine starke Erholung des Gewinnwachstums erleben, insbesondere angesichts des niedrigen Niveaus der vergleichbaren Gewinne im Jahr 2020.

In Phase 3 könnte es zu einem Kater nach der Pandemie kommen, da die Unternehmen Mühe haben, das beschleunigte Tempo der Erholung im Jahr 2021 beizubehalten, und das BIP-Wachstum weltweit mit dem gleichen Gegenwind konfrontiert ist, der vor COVID-19 herrschte.

In den verschiedenen Phasen dieser Erholung gibt es viele Risiken zu beachten. Das Tempo, mit dem die Welt diese Phasen durchläuft, wird entscheidend davon abhängen, wie schnell der Impfstoff die Ausbreitung des Virus eindämmt, was von Land zu Land unterschiedlich sein wird. Wenn eine Belebung der wirtschaftlichen Aktivität die Investoren dazu veranlasst, sich über eine mögliche Inflation Sorgen zu machen, könnten die Marktzinsen von den derzeitigen historischen Tiefstständen ansteigen, was Volatilität auslösen könnte. Und das längerfristige Wirtschaftswachstum bleibt ungewiss, da die Weltwirtschaft immer noch mit vielen Hindernissen konfrontiert ist, darunter Populismus, zunehmende geopolitische Spannungen zwischen China und dem Westen und eine hohe Verschuldung.

Wir glauben, dass die jüngsten Marktgewinne den Optimismus für das Jahr 2021 widerspiegeln, und dass ein starkes Gewinnwachstum in vielen Fällen bereits in den Aktien eingepreist sein könnte. Dennoch spiegeln die hohen Bewertungen möglicherweise nicht vollständig die längerfristigen Herausforderungen wider, mit denen sich Volkswirtschaften und Unternehmen in einer Welt nach COVID-19 konfrontiert sehen werden.

Globale Perspektiven zu hohen Bewertungen

Eine sich ausweitende Erholung könnte Märkte außerhalb der USA begünstigen, wo Unternehmen, die besonders empfindlich auf das gesamtwirtschaftliche Wachstum reagieren, einen größeren Anteil an den wichtigsten Aktienbenchmarks ausmachen (Abbildung, oben rechts).

Ende 2020 waren die regionalen Bewertungsunterschiede hoch: US-Aktien waren im Vergleich zum Kurs-Gewinn-Verhältnis des MSCI World von 21,0 relativ teuer. Die Märkte in Europa und Asien wurden mit größeren Abschlägen als üblich zu globalen Aktien gehandelt (Abbildung, unten). Nicht-US-Aktien, insbesondere aus den Schwellenländern, sollten ebenfalls profitieren, falls der US-Dollar weiter schwächelt.